私は不動産投資に失敗して953万円の借金を背負いました。

借金を背負ったショックで会社を辞めてしまい、その後は正社員になれずに時給1,000円ちょっとの派遣社員として働いています。

不動産投資に失敗した詳細については「新築ワンルームマンション投資失敗で借金をした話(1)~(18)」に書いてますので、良かったら読んでください。

生活は苦しいですが、借金を少しずつ返済しながらなんとか暮らしています。

「借金953万円なのに時給1,000円ちょっとで働いているってやばくない?」って知人によく言われるくらい私の状況は悲惨なようです。

今回はそんな知人の言葉を聞いて「借金はいくらあるとやばいのか?」について考えたいと思ったのでこのテーマを取り上げます。

借金するやばい基準

借金が「いくらからやばいのか?」についてはその人の年収や経済状況によりますが、大事なのは借金をした理由です。

車などは生活や仕事に必要ですし、住宅の購入資金を返済可能な範囲で借りるのは全く問題ないです。

私などのように借金したお金を無計画に「仮想通貨のNEM(ネム)」の購入につぎ込んだりすると、返済できなくなる可能性があるので絶対にやっては駄目です。

借金をするやばい基準ですが、主に以下の事例にあてはまるとやばいです。

- 借金の総額が年収の3分の1を超えている

- 月の家計収支がクレジットの支払いなどでマイナスになっている

- 借金の返済額に占める利息割合が半分以上になっている

- 借金した時より借金額がどんどん膨らんでいる

- クレジットなどの支払いを滞納したことがある

- 2社以上から借金をしている

- 街金やサラ金から借金している

だいたい読めば、「あ~、確かにそうだな!」と納得してもらえるかと思いますが、わかりにくい太字の部分だけ説明しておきます。

国の総量規制によって「借金の残高が年収の3分の1を超える」場合、原則として返済能力を超えるものとしてそれ以上の貸付けは禁止されています。

だから、借金の総額が年収の3分の1を超えることは、一般的に利息のことも考えると返済能力を超えてしまっていてやばい状態だと言えるのです。

借金の返済額に占める利息割合が半分以上になるというのはどういうことでしょうか?

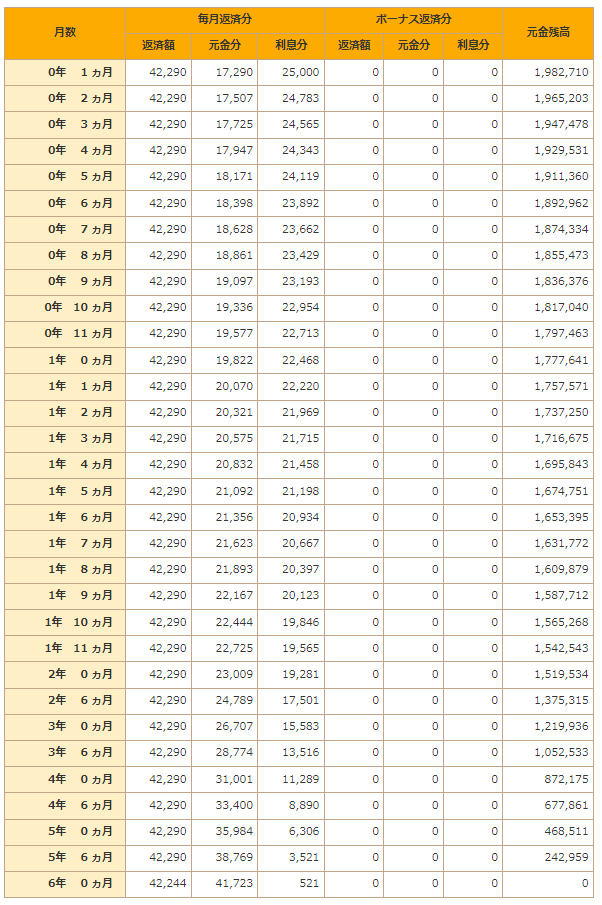

例えば、金利15%で2,000,000円の借金をして、毎月42,290円ずつ返済するとします。

これですと最初の返済額のうち25,000円が利息で、元金は17,290円しか減らず、返済期間は6年で総返済額は3,044,880円となります。

総返済額から借りた200万円を差し引くと利息分が1,044,880円ということがわかります。

利息割合が借金の返済額の半分以上占めています!

この場合、毎月42,290円の返済額では利息のせいで借金が一向に減っていかないので、毎月の返済額を引き上げることを考えなければなりません。

私の場合は借金総額は1,000万円近くありますが、「利息なしで元本返済のみでOK」と金融機関と話がついています。

だから、そんなにヤバくはないのです。

今のままだとあと25年も返済し続けないといけないのですが・・・・

いや、やっぱりヤバいよな・・・・

借金を放っておく危険性

家族や友人・知人から借金をした場合は絶対に「借金返済の遅延」はしないでください。

「ちょっと返済が遅れるくらい大丈夫」とか、「少しぐらい滞納しても大丈夫」などとそんな軽い気持ちでいるのはやめてください。

相手からの信用を失ったり、距離を置かれたりして人間関係が悪化してしまいます。

お金より大事なものを失いかねないので、できればそういった人達からは借金はしないでください。

私は知人から仮想通貨を購入するために借金をしました。

そのあと仮想通貨が暴落したせいでとんでもない目にあいましたが、休日にアルバイトで働くなどして返済資金を作りました。

その人から信用を失いたくなかったからです。

このように個人からの借金を放置することが駄目なのはご理解いただけたと思います。

では、金融機関や貸金業者からの借金はどうでしょうか?

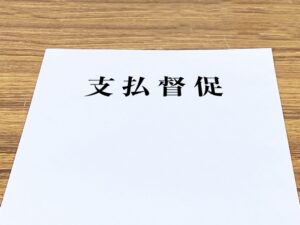

金融機関や貸金業者への借金の返済を滞納すると遅延損害金が発生します。

遅延損害金の利率は利息制限法に定められた上限20%いっぱいで設定されているケースがほとんどです。

例えば借金残高200万円の返済が30日遅れた場合は、200万円×20%÷365日×30日=32,876円の遅延損害金が発生します。

私の場合は信販会社から返済訴訟を起こされたことを書いた以下の記事に書いてあるとおり、2~3年の遅延期間で借金残高5,722,351円に対して遅延損害金が3,543,861円になっています。

私のように遅延期間が長いと遅延損害金はとんでもない金額になります。

当然、このような状況になった時は残りの借金や遅延損害金が一括請求されますが、それでも滞納を続けていると、金融機関や貸金業者が裁判所に支払督促の申し立てをおこなう可能性があります。

実際に私は裁判(返済訴訟)を起こされました。

ここで異議申し立てをしなければ、裁判所の強制執行により給与や預金などが差し押さえられてしまう危険があります。

借金がやばいときの対処法

まずは、自分の借金の全容を把握することから始めましょう。

どの業者からいくら借りているのか?

残債はあとどれくらいなのか?

意外とこのあたりを曖昧にしている人がいるので、一度紙などに書いてみましょう。

そして現在の自分の収入と支出をふまえて返済計画を立てる。

返済計画を立てる時はなるべく月々の返済金額を増やして早期返済を目指すようにしてください。

借金の利息は「金利15%で2,000,000円の借金をして、毎月42,290円ずつ返済する」の例で見てもらったとおり、返済期間が長くなるほど多くなってしまうため、生活に支障をきたさない範囲で月々の返済額を増やしてください。

返済額を増やすために他社でさらに借金するのは、状況を悪化させるのでそれはやめてください。

月々の返済額を増やすためには月々の支出にある固定費を見直すのが一番です。

例えば、音楽配信サービスや動画配信サービスなどの月額制のサブスクリプションサービスの契約を解除したり、スマホを格安スマホに切り替えるなどです。

自分が住んでいる物件から家賃の安い物件に引っ越しをするのも固定費の削減につながります。

私のように実家に居候するのもありでしょう。

私はそれで月々の借金の返済額を上げることができました。

そのおかげで債権回収会社と分割返済の話をつけることができたのです。

よく言われる食費や水道光熱費を節約することはあまりオススメできません。

人によってはそれがものすごくストレスになるからです。

毎日購入していたタバコを控えるとか、ペットボトル飲料を控えるなどはしたほうが良いですが、極端な節約はやめておきましょう。

ここまでやって駄目なら任意整理、個人再生、自己破産を検討してください。

任意整理は、貸金業者と交渉して借金の利息をカットした上で、返済期間を3~5年に延長することで返済負担を軽減できる手続きです。

任意整理が駄目なら個人再生を検討してください。

個人再生では利息ではなく借金の元本そのものを最大で90%減額できて、返済の負担を大きく減らせます。

それでも駄目な場合は最終手段の自己破産です。

借金返済の支払不能であることが裁判所に認められれば、財産を処分して借金をできるだけ返済する「破産」手続きをした上で、借金の返済が不要となります。

デメリットとして個人再生と自己破産は国の機関紙である「官報」に個人情報が掲載されることがあげられます。

そうはいっても官報はあまり知られておらず、官報を読んでいる人も限られた人です。

税務署職員、市区町村役場の税金担当者、信用情報機関、金融機関の担当者などの人しか日常的には読んでいません。

家族や勤務先に知られる可能性は低いと思います。

大変だと思いますが、逃げずに借金と向き合ってください。