私は新築ワンルームマンション販売業者に将来の資産になるし、年金の足しになるという説明を受けて新築ワンルームマンションを購入しました。

合計で3件新築ワンルームマンションを購入し、すべて頭金なしのフルローンで5,000万円ほどになりました。

購入して初めの数か月は入居者さんからの家賃収入でローンを返済していました。

ところが、入居者さんが退去し、次の入居者さんがなかなか決まらなくて空室状態が続きました。

空室の場合は家賃収入がはいってこないので、自分の貯金からローン返済をしていく必要があります。

また、管理費・修繕積立金の支払いも自分の貯金から捻出しなければなりません。

貯金がゼロになり、どうしようもなくなって新築ワンルームマンションを任意売却することになりました。

新築ワンルームマンションを売却しましたが、購入時よりかなり安い値段でしか売れませんでした。

当然、売却損になります。

ところが、なんとこの売却した物件に関して売却損なのに税金を支払わなければならなくなりました。

今回はそのことについて書いていきます。

新築ワンルームマンションの任意売却で売却損

私が新築ワンルームマンションを任意売却してどれくらい損をしたのか?

かなりの売却損だったのですが、まとめると

◎ワンルームA物件

ローン残高:1,620万円

売却額:1,270万円

損失:-350万円

◎ワンルームC物件

ローン残高:1,780万円

売却額:1,170万円

損失:-610万円

こんなに損をしているのになぜ税金が発生するのか??

かなりの残債が残って金融機関からの督促で精神的に参っているのに・・・

税金が発生することに気づけたのは確定申告を依頼した税理士さんのおかげだったのですが、私に新築ワンルームマンションを売りつけた新築ワンルーム販売業者は説明してくれませんでした。

新築ワンルーム販売業者は顧客のことを考えず、ただ高値で売りつけることしか考えていない人ばかりなので、気をつけてください。

なぜ、売却損なのに消費税が発生するのか?

新築ワンルームマンションなどの投資用物件を購入したらその年から確定申告しなければなりません。

しかし、不動産に関しては自分で確定申告できる自信がなかったので私は税理士さんに依頼してやってもらってました。

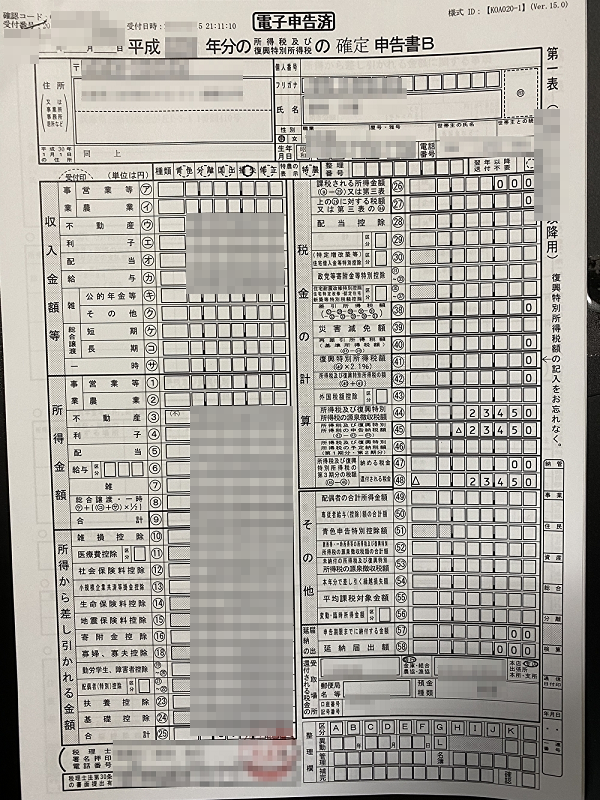

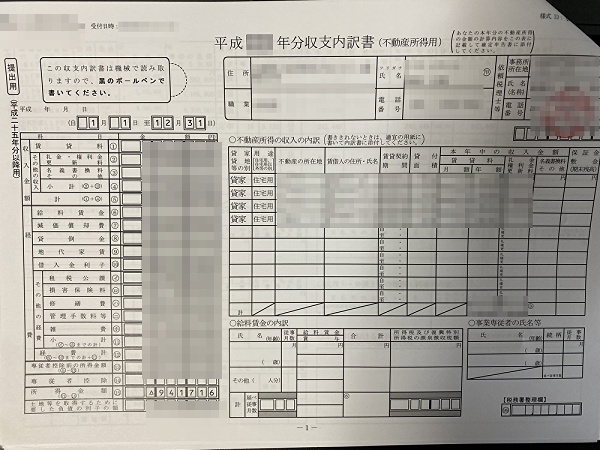

その税理士さんが作成してくれた2件のワンルーム物件を売却した年の確定申告の書類がこちらです。

ワンルームマンションを2件売却した年の確定申告書ですが、確定申告書①をみると還付金23,450円となっています。

税金を納めるのではなく、逆に税金を還付されるということです。

23,450円が国から後に振り込まれます。

確定申告書②をみても不動産の収支が所得金額-941,716円となっており、税金が発生する要素がどこにもありません。

実は不動産を売却すると消費税がかかるケースがあります。

わかりやすく書いてくれているサイトがありました。

不動産を売却すると消費税はかかる? 課税対象になるケースを解説

3.消費税が課税されるケースとは?

3-2. 課税事業者が事業用の資産を売却した場合

マンションを他人に貸している人は不動産業を行う事業者ですので、課税事業者である場合、貸しているマンションを売却すれば建物部分については消費税がかかります。

引用元:朝日新聞社運営のポータルサイト相続会議より https://souzoku.asahi.com/article/14219849

また、課税事業者が事業で使う車や機械など事業用の資産を売却した場合は消費税がかかります。

不動産業であっても、課税事業者である限り事業用の動産の譲渡は消費税が課されるので注意してください。

これに書かれている通り、私はワンルームマンションを他人に貸していますので、不動産業を行う事業者になります。

貸しているワンルームマンションを売却したので、建物部分については消費税がかかるので、その消費税を支払わないといけません。

不動産を売却すると消費税はかかる? 課税対象になるケースを解説

まとめ

引用元:朝日新聞社運営のポータルサイト相続会議より https://souzoku.asahi.com/article/14219849

不動産に関する消費税で、もっとも注意しなければならないのは貸しているマンションを売却する場合です。

この場合、個人であっても売却額が1,000万円を超えれば、その2年後には消費税課税事業者となります。

これをしっかり意識しておかないと、忘れてしまい税務署から指摘されることになります。

賃貸用不動産の取得・売却を繰り返した場合には、消費税の課税事業者になっている可能性があるため注意してください。

消費税の課税対象にも条件があり、貸しているマンションの売却額が1,000万円を超えれば、それにかかる建物部分の消費税を納めなければなりません。

私はワンルームマンションを2件合計2,440万円で売却しています。

余裕で売却額は1,000万円を超えているので、消費税を納めなければなりません。

消費税を納めるタイミングは売却した年の確定申告ではなく、その2年後の確定申告のタイミングになります。

2年後って何?とは思いますが、うっかり忘れそうで怖いですよね。

では、私の納める消費税額を計算してみましょう。

消費税は10%です。

建物部分の売却額は2件合計して1,430万円です。

消費税 = 1,430万円 ÷ 1.1 × 0.1 ≒ 130万円

実際はもう少し安かったですが、だいたいこんなものでした。

いろいろ金策に走ってなんとか納めることができましたが、本当に大変でした。

私のように新築ワンルーム投資に失敗して任意売却して人、投資用不動産を売却する人は消費税が発生しますので気をつけるようにしてください。

また、消費税を確定申告する時は自分でやらずに必ず税理士に依頼してやってもらうようにしてください。

税理士に依頼費用を払うのを出し渋って、自分で経験もないのに消費税を確定申告するととんでもないことになりますから。

コメント

コメント一覧 (3件)

1000万円超の売上があった時点で課税事業者にはなりませんよ。1000万円超の売上があった2年後が課税事業者です。

他にもいろいろありますが、納めなくていい税金を納めたということでしょうか。

コメントありがとうございます。

>認識が違ったらすいませんが、売却時点の年において消費税の納税義務者に該当していたのでしょうか?

賃貸用の建物を売却した時点でその売上高が1,000万円を超えたら自動的に消費税の納税義務者になります。

私はワンルーム投資物件で賃貸収入を得ていた事業者にあたりますし、売上高が1,000万円を余裕で超える2,400万円(2件の投資物件の土地+建物)です。

そのうちの建物部分の売上高に対して課税対象になりました。

>売却時点の年において、免税事業者(課税事業者選択届出書を提出しているか、又は基準期間[売却年度の2年前]における課税売上高が1000万以下)であれば消費税を納める義務は、なさそうですが、いかがでしょうか?

はい、その通りです!

私の場合は免税事業者の申請をしても通りません。

ですが、投資物件の売上高を1,000万円以下にすれば、消費税を納める義務はありません。

しかし、2件の投資物件を2件合計で1,000万円以下の激安価格で売却はできませんから、私の場合は無理な話でした・・・

認識が違ったらすいませんが、売却時点の年において消費税の納税義務者に該当していたのでしょうか?

売却時点の年において、免税事業者(課税事業者選択届出書を提出しているか、又は基準期間[売却年度の2年前]における課税売上高が1000万以下)であれば消費税を納める義務は、なさそうですが、いかがでしょうか?