借金まみれの派遣社員、子供部屋おじさんの鈴木健司です。

私が借金まみれになった理由は「新築ワンルームマンション投資失敗で借金をした話(1)~(18)」で書いてますので、興味がありましたらご覧ください。

クレジット審査で皆さん、落ちることはありませんか?

私は何回も落ちてます(泣)

クレジットカードの審査では年収、他社からの借り入れ、信用などさまざまな要素がチェックされます。

今回はこの中の1つ、信用の部分であるクレジットヒストリーについて簡単にわかりやすく解説していきます。

よく耳にするブラックリストとの違いや正体についても解説します。

この記事を参考にしてもらって色々と謎の多いクレジットカード審査について理解を深めていただければと思います。

クレジットカードの審査について

まず、大前提としてクレジットカードは誰でもが無条件に持てるというものではありません。

カード会社が一度代金を立替払いして、後で利用者が請求するという「後払い」の仕組みでもあるため、確実にあとでお金を払ってくれる人にしかクレジットカードは発行されません。

それを見極めるのが入会時の審査というものです。

このクレジットカードの審査でカード会社は様々なことをチェックしていきます。

勤め先は危ない組織だったりしないか?

どのくらいの年収があるのか?

こういったことをチェックします。

そしてポイントとなるのはこういった現在の情報だけではなく、その人の過去の情報にも目を通すという部分です。

この過去の情報を見るのに役立つのがクレジットヒストリーです。

クレジットヒストリーとは?

クレジットヒストリーとはクレジットカードやローンの申込記録や支払状況などの取引履歴を指します。

カード会社は審査の時に申込者のクレジットヒストリーを確認し、「この人は毎月きちんと支払いのできる人かな?遅れていないかな?」などといったことを確認しているんですね。

クレジットヒストリーを記録している機関がある!

このクレジットヒストリーに登録されている情報は、「信用情報」と呼ばれ、個人信用情報機関という機関に登録されています。

日本国内に個人信用情報機関は3つあり、実はこの3つの機関はお互いに情報を共有しています。

各機関によって違う部分はありますが、信用情報を記録して共有するという目的は全く同じです。

例えば、Aというカードで長期間支払いをしていない場合、その情報が信用情報に残ってしまいます。

ですから、Aとは別の会社の、例えばBという会社に申し込んだとしても、Aカードで作ってしまった悪い情報は

Bカードの会社にも筒抜けになってしまい、審査に悪影響を及ぼします。

クレジットカードを作成する上では信用情報はとても大切なポイントになります。

信用情報について詳しくは以下の記事に書いています。

ブラックリストって本当にあるのか?

先ほど紹介した支払遅延などを起こすと、よく「ブラックリストに掲載される」なんて言い方をしますね。

しかし、実際のところ、ブラックリストと呼ばれるようなリストというのは存在しません。

支払遅延や自己破産などを起こした信用情報の情報が悪い人のことを「金融ブラック」とか「ブラック状態」なんていうことから、ブラックリストと呼ばれるようになりました。

今の私はまさしくブラックリスト入り状態です(泣)

信用情報がブラックとはどんな状態?

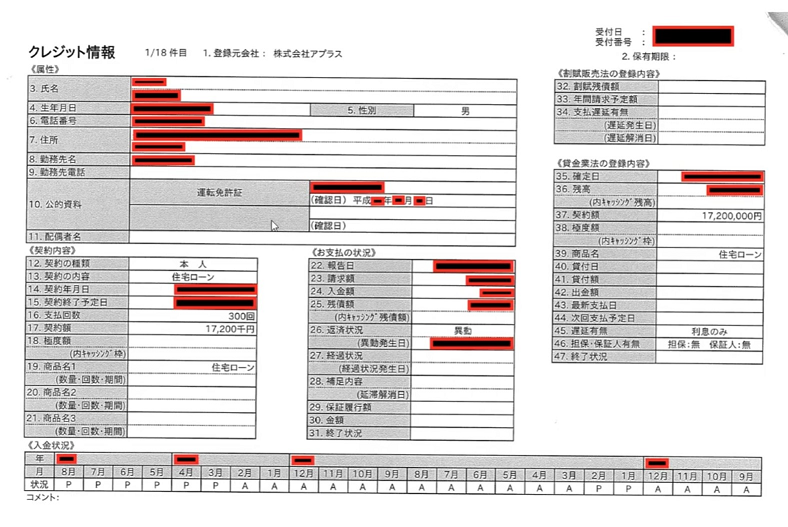

先ほど述べた3つの機関のうち、クレジットカードに関する履歴を主に記録しているCICの場合情報欄に「異動」という文字があるとブラックであると認定されます。

こちらの記事に載せている私のCIC情報には「異動」という文字がありますので、私はブラック認定されています。

少し見にくいですが、実際にこのように表示されます。

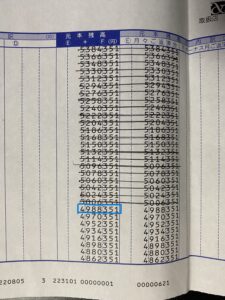

これは私のCICの信用情報記録です。

「26、返済状況」の項目に「異動」とありますよね。

「異動」には支払の遅れのほか、自己破産なども含まれます。

最近ではスマホの分割払いですね。

3カ月以上滞納してブラックになってしまうケースが急増しています。

このブラック状態になってしまうとクレジットカードを新たに作るのは非常に困難で、自己破産などの場合はほぼ不可能です。

逆にクレジットカードやローン、スマホの分割代金を毎月きちんと払っていくことで、いいクレジットヒストリーを作ることが可能です。

そうしておくと、カードの審査にも通りやすくなっていきます。

信用情報は何年残るのか?

こういった信用情報は何年記録として残るのでしょうか?

こういった信用情報はその内容などにより保存期間が異なりますが、最低半年から最長では10年も保管されます。

延滞に関する情報がクレジットカードの審査に悪影響を及ぼすのは先ほど説明した通りですが、ここで意外と知られていない、気をつけてほしい項目が1つあります。

それは申し込みに関する情報です!

「クレジットカードに申し込みをした」という情報も記録されるため、複数枚のカードを短期間に一気に申し込んでしまうことはやめてください。

理由は「この人はお金に困っているのかな?」という印象をカード会社に与えてしまうからです。

クレジットカードの短期間・同時申し込みはやめておくのも、カード審査の合格率を上げるコツです。

クレジットカードの審査が通らないときは、どうするのか?

クレジットカードの審査に通らないと、キャッシュレス化が進む日本では何かと不便です。

そんなときにご紹介したいのが、デビットカードとプリペイトカードの2種類です。

デビットカードは、決済されたら即銀行口座からお金が引き落とされるという仕組みです。

銀行口座に入っているお金が自由に使えるカード、というイメージですね。

銀行口座があれば誰でも簡単に作ることができます。

ちなみに私はりそな銀行のデビットカードを使っています。

プリペイドカードとは、Suicaのような事前にチャージした金額だけが使える方式のカードです。

種類によってはスマホで簡単に作れるため、こちらも便利です。

デビットカードやプリペイドカードは審査なしでも保有できるカードとしてとっても便利です。

しかし、残念ながらきちんと支払いをしても、クレジットヒストリーの成績にはなっていきません。

クレジットカードの審査に通らないけど、あえてクレジットヒストリーを作りたい!

そんな人にオススメなのが、デポジット型クレジットカードになります。

このデポジット型クレジットカードというのは、カード入会時に保証金を預けておいて、その金額の範囲内で利用ができるクレジットカードです。

プリペイドカードに似ていますが、チャージは不要で支払い時の使い方は一般的なクレジットカードと同じです。

デポジット型クレジットカードも一般のクレジットカードと同様、利用金額は1〜2ヶ月後の支払日に指定口座から引き落とされます。

私と同じように借金まみれの人、もしくは低収入の人はこれらを活用していきましょう!